Salón de la Fama del Resort y el Ocio Como planea salir a bolsa en 2019, ha dicho a los inversores que está construyendo una «Disneylandia del fútbol». Después de cuatro años de proyecciones financieras muy perdidas, problemas bursátiles, un montón de deudas y la promesa de entregar pronto muchos de sus activos a Blue Owl, un nombre más apropiado podría ser «Ghost Town Village».

La semana pasada, Hall of Fame Resorts anunció un pago de arrendamiento de 2,6 millones de dólares por el parque acuático a medio construir en su campus de Canton, Ohio. Los problemas potenciales son graves para la empresa, ya que ha comprometido casi todos sus activos físicos en virtud de su contrato con el propietario: los derechos de arrendamiento del estadio de fútbol, el 20% del capital social en una serie de campos deportivos y otros 14 compromisos comerciales y de derechos. También hay espacios habitables en la propiedad.

«Se espera que el ejercicio de ciertas soluciones por parte de un arrendador tenga un efecto material adverso en la liquidez, la situación financiera y los resultados de las operaciones de la compañía», dijo el Salón de la Fama en su presentación. Las acciones cayeron un 27%, el primer día de negociación después del anuncio. Hall of Fame Resort Press Relations no respondió a un correo electrónico en busca de comentarios.

El propietario es Oak Street Capital, la sucursal de Chicago de la firma de capital privado que cotiza en bolsa Blue Owl. Oak Street pagó 50 millones de dólares a Hall of Fame Resorts hace dos años para comprar y arrendar nuevamente el estadio Tom Benson Hall of Fame de la compañía. No está claro si Oak Street planea ejercer su derecho a tomar todos los activos prometidos del Hall of Fame Resort, aunque le ha indicado a la compañía que lo está considerando, según el documento. El director de Oak Street no respondió a una llamada telefónica en busca de comentarios.

Independientemente de lo que piense Oak Street, el impago arroja serias dudas sobre la propuesta del gigante inmobiliario Industrial Realty Group de privatizar la empresa en septiembre a 1,98 dólares la acción. Después del incumplimiento, las acciones del Hall of Fame Resort ahora cotizan alrededor de 1,30 dólares. Para los accionistas que aceptaron el sueño de un imperio mediático y de entretenimiento futbolístico, es otro golpe.

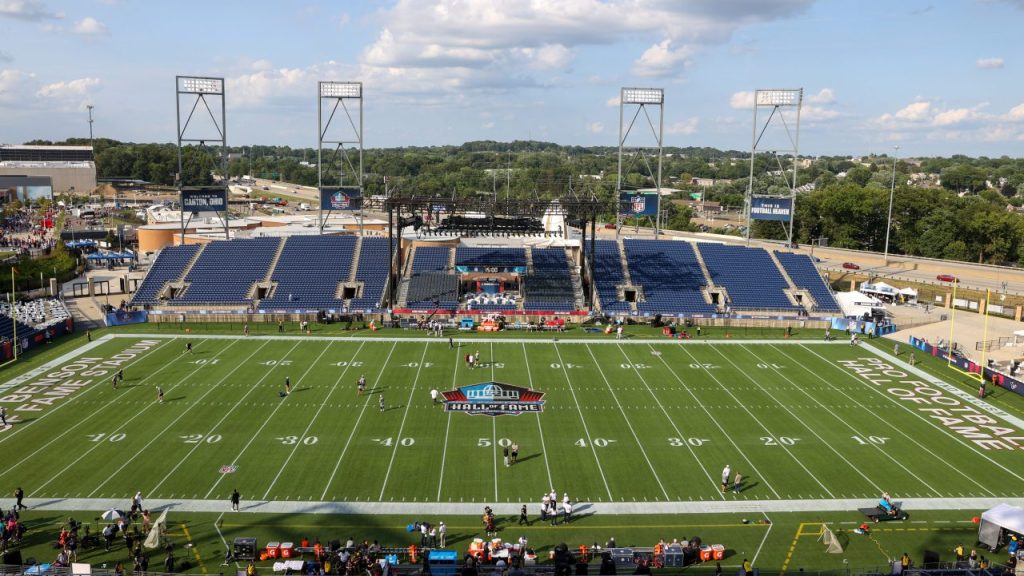

El Hall of Fame Resort se fundó en 2016 como una asociación entre Industrial Realty Group y el Salón de la Fama sin fines de lucro para monetizar la propiedad en Canton, Ohio. Era una atracción ancla en el parque de praderas del Medio Oeste que atraía a los fanáticos. La gestión está firmemente arraigada en el hecho de que 15 franquicias de la NFL se encuentran a ocho horas en coche de Canton. El plan original, como se describió en ese momento, era construir un destino de fútbol de 200 acres para esos millones de fanáticos de la NFL, incluido un estadio, un hotel de lujo de cuatro estrellas, un centro de conferencias, una sala sinfónica y un centro de atención para personas mayores. Alumnos de la NFL, entre otras características.

En los años transcurridos desde entonces, el estadio existente en Benson con capacidad para 23.000 asientos ha sido reconstruido, pero los esfuerzos en otros lugares se han retrasado. En lugar de un hotel de cuatro estrellas, un DoubleTree y algunas tiendas y restaurantes, hay siete campos artificiales y uno de césped. La empresa vendió el 80% de esos campos a Josh Harris y David Blitzer por 10 millones de dólares en diciembre. Han pasado años desde que el parque acuático cubierto estuvo a medio construir para contar con un río lento y un bar en la piscina.

Los planes para el negocio de medios liderado por el fútbol eran un poco mejores, pero lo consideraron oportuno y despegaron: un acuerdo de propiedad con Sports Illustrated estaba a la vista y, más recientemente, la compañía produjo un documental bien recibido con Fox Sports, The Perfect. Diez . Esperamos que las apuestas deportivas presenciales se conviertan en una tercera línea de negocio: “Aunque no renunciamos a las apuestas deportivas minoristas, nos hemos dado cuenta de que el potencial de las apuestas deportivas minoristas es menor de lo que se pensaba originalmente. Ser», dijo el director ejecutivo Michael Crawford a los analistas durante una conferencia telefónica sobre resultados en agosto.

En muchos sentidos, Hall of Fame Resort mostró señales de alerta para los inversores desde el principio. La empresa salió a bolsa por primera vez con Gordon Point, una empresa de adquisiciones con fines especiales que quería hacer público el negocio de tecnología financiera. El acuerdo con el Salón de la Fama se avecina mientras se avecina una fecha límite ampliada para buscar una fusión o devolver capital a los accionistas. Las SPAC que adquieren objetivos fuera de sus áreas de enfoque establecidas tienden a tener mucho menos éxito que las SPAC en general, que a su vez tienen un historial más pobre.

En la primera presentación de la compañía a los inversores, promocionó su decisión de construir un complejo deportivo y de entretenimiento en Ohio, citando un esfuerzo anterior exitoso para construir un parque de diversiones en Sandusky, Ohio, en 1878. Proporcionó ingresos y otras previsiones financieras que estaban muy por debajo de la realidad. en el año En una presentación de 2019 a los accionistas, SPAC estimó que los ingresos necesarios en 2023 para la fusión pública serían de 131 millones de dólares (aproximadamente una cuarta parte del parque acuático), con una base de 40 millones de dólares en 2020. Un brote inesperado puede ser el culpable de no alcanzar los objetivos de 2020 (la empresa tuvo ventas de 7,1 millones de dólares ese año), pero no es la única razón. Los ingresos de este año no alcanzarán los 24,1 millones de dólares en ventas de 2023 debido a la pérdida de partidos de la USFL en casa y a la incapacidad de la compañía para reservar suficientes eventos nuevos para igualar su calendario de 2023.

“Todavía hay algo de, lo que yo llamaría, volatilidad en nuestra cartera de eventos”, dijo en agosto Crawford, director ejecutivo de la empresa desde 2018. “No ser un lugar de propiedad y operación de Live Nation… algunos podrían verlo como una desventaja. Lo veo como una ventaja”, añadió. Todavía tenemos administradores de eventos, todavía tenemos programadores, todavía tenemos agentes que vienen aquí y podremos hacerlo en nuestro destino y cómo lo haremos y los lugares que tenemos para ofrecer.

Los ambiciosos objetivos de ingresos y la incapacidad de reservar suficientes eventos no son el principal problema del Hall of Fame Resort: su mayor desventaja es su abrumadora deuda. Según la presentación a los inversores de septiembre, la empresa tiene 229 millones de dólares en obligaciones a largo plazo. Aunque la mayor parte no se ha ganado durante muchos años, es el estatus que Hall of Fame Resort ha alcanzado una capitalización de mercado de $ 8 millones. Una salida: tomar el negocio con Oak Tree, asumir una garantía y un salvavidas separado de su mayor prestamista, Industrial Realty Group, que el Salón de la Fama puede privatizar o reestructurar.

«Los préstamos a empresas en etapa inicial como la nuestra han sido increíblemente restrictivos, casi inexistentes», agregó Crawford en la llamada de agosto. «Y hemos tenido que explorar modelos alternativos, modelos de financiación privada que creemos que funcionarán para nosotros, pero llevará tiempo», dijo a los analistas, y añadió más tarde: «En algún momento, realmente lo creemos». Solíamos mejorar nuestros parques acuáticos.